Was ist eine Mikrofinanzierungseinrichtung.

Das Finanzsystem der Ukraine betrifft jeden Bürger, auch wenn er sich nicht für solche Dinge interessiert. Zum Beispiel, was ist eine MFO und wie funktioniert sie.

Zu verstehen, was eine Mikrofinanzierungseinrichtung ist, ist in erster Linie für Bürger wichtig, die unternehmerisch tätig sind. Im Allgemeinen wird es für jeden nützlich sein zu verstehen, was eine MFO ist.

Was bedeutet MFO?

Also, was ist MFO und wofür ist es gut: Mikrofinanzierungseinrichtungen (MFO) spielen eine wichtige Rolle im Finanzsystem der Ukraine, insbesondere in Zeiten wirtschaftlicher Instabilität. Zunächst einmal handelt es sich dabei um ein beliebtes System, das immer bekannter wird. Es dient dazu, Kredite in kürzester Zeit zu erhalten. Daher ist es wichtig zu verstehen, was eine MFO ist, für jeden, der jemals einen Kredit oder ein ähnliches Darlehen benötigt.

Was bedeutet also MFO: Es handelt sich um eine nicht-bank Finanzeinrichtung, die Kredite an Privatpersonen für kleine Beträge und kurze Laufzeiten vergibt. Einfacher gesagt sind dies sogenannte Mikrokredite oder Kleindarlehen. Über solche Bezeichnungen haben mehr Bürger gehört als über den Begriff MFO.

Der Hauptunterschied zwischen einer MFO und einer Bank besteht darin, dass sie weniger anspruchsvoll gegenüber Kunden sind: Es ist nicht erforderlich, viele Dokumente vorzulegen, Einkommen nachzuweisen oder eine makellose Kreditgeschichte zu haben. Das heißt, es handelt sich um ein sehr vereinfachtes System. Gleichzeitig, so attraktiv dieser Kredit auch klingen mag, er hat viele Besonderheiten.

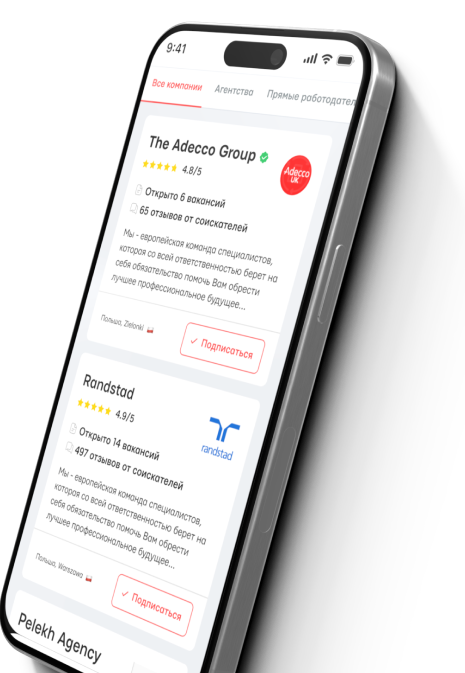

MFO arbeiten hauptsächlich online, was den Prozess der Kreditaufnahme vereinfacht und es dem Kunden ermöglicht, eine Bewerbung einzureichen, ohne das Haus zu verlassen.

Worin besteht die Arbeit einer solchen Organisation?

Heute gibt es in der Ukraine viele solcher Organisationen. Sie haben normalerweise auffällige Namen. Dies ist keine klassische Bank, sondern eine eigenständige Organisation, das heißt, sie kann ihre eigenen Regeln festlegen. Und das ist das Schwierigste. Viele Kunden gehen zu einer solchen Organisation, um einen Kredit aufzunehmen, in der Annahme, dass es sich um eine Bank mit ihren günstigen Bedingungen handelt. In Wirklichkeit haben MFO jedoch wenig mit Banken gemeinsam.

Der Prozess der Beantragung eines Mikrokredits bei einer MFO besteht aus mehreren einfachen Schritten:

-

Der Kunde besucht die Website der Organisation, wählt den Betrag und die Laufzeit des Darlehens aus und füllt dann ein einfaches Formular aus. Dies ist auch in einer normalen Niederlassung möglich, wenn diese in der Nähe ist.

-

Die MFO überprüft die bereitgestellten Informationen, einschließlich persönlicher Daten, Kreditgeschichte und Bankdaten. Das heißt, egal was sie sagen, sie gewähren nicht allen Kredite.

-

In den meisten Fällen wird über die Bewerbung innerhalb weniger Minuten entschieden. Wenn die Bewerbung genehmigt wird, wird das Geld auf das angegebene Bankkonto oder die Karte überwiesen.

Das Wichtigste, worüber man nachdenken sollte, ist, wie man dieses Darlehen zurückzahlt. Der Kunde muss das Darlehen innerhalb der vereinbarten Fristen mit angefallenen Zinsen zurückzahlen. Die meisten MFO bieten flexible Rückzahlungsbedingungen und die Möglichkeit, die Zahlungsfrist zu verlängern. Genau in dieser Gebühr liegt das Hauptproblem.

Welche sind üblicherweise die Bedingungen für ein solches Darlehen?

Solche Organisationen können unterschiedlich bezeichnet werden, aber in der Regel haben sie ein ähnliches Funktionsprinzip. Standardmäßig ist ein Darlehen für 7-30 Tage. Dies ist die kürzeste Frist. Solche Kredite sind für die Deckung von dringenden Ausgaben gedacht und haben die höchsten Gebühren.

Oft werden solche Kredite für größere Einkäufe genutzt. Einige MFO bieten größere Kredite, jedoch für einen längeren Zeitraum (bis zu einem Jahr) an. Diese können für den Kauf von Haushaltsgeräten, Reparaturen oder andere größere Ausgaben verwendet werden. In diesem Fall kann die Gebühr auch hoch sein.

Es gibt auch das Konzept der Refinanzierung von Krediten. Zum Beispiel hat der Kunde einen alten Kredit, den er nicht zurückzahlen kann. Dann bieten einige MFO Refinanzierung an - die Möglichkeit, alte Kredite mit einem neuen Darlehen zu begleichen. Diese Hilfe ist zwar dringend, aber nicht immer die beste Option.

Vor- und Nachteile von MFO

Solche Organisationen haben ihre Vor- und Nachteile. Selbst Bankkredite sind nicht immer die wirtschaftlichsten.

Beginnen wir mit den Vorteilen:

-

Für die Kreditaufnahme bei einer MFO sind nicht viele Dokumente erforderlich. Oft reichen nur ein Reisepass und eine Identifikationsnummer aus.

-

Erfordert in der Regel nur wenige Minuten, um eine Kreditanfrage zu bearbeiten, im Gegensatz zu Banken, bei denen die Bearbeitung einer Anfrage mehrere Tage dauern kann.

-

MFO arbeiten mit Kunden zusammen, die eine schlechte Kreditgeschichte haben oder kein regelmäßiges Einkommen haben.

Diese Organisationen haben minimalste Anforderungen. Zum Beispiel gibt es kein Pfand oder andere klassische Instrumente für die Kreditvergabe. Diese Organisationen haben auch Online-Services, die bei der Arbeit und dem Abschluss eines Kredits recht nützlich.

Trotz zahlreicher Vorteile haben Mikrofinanzierungseinrichtungen auch Nachteile, die berücksichtigt werden sollten, bevor man ihre Dienste in Anspruch nimmt. Dies sind vor allem hohe Kreditzinsen. Der Zinssatz kann zwischen 1% und 2% pro Tag liegen, was zu erheblichen Überzahlungen führt, wenn der Kunde das Geld nicht rechtzeitig zurückzahlt. Zu den Nachteilen gehören auch kurze Rückzahlungsfristen.

Lesen Sie auch

- Der Euro wird die 50-Marke durchbrechen: Experte nennt den Faktor, der die Hrywnja im Juli schwächen wird

- Nicht für alle Rentner: Die PFU erklärte, wer monatlich 5000 Hryvnias zusätzlich erhält

- Die Nationalbank der Ukraine hat eine neue Münze in Umlauf gebracht: wie sie aussieht

- Das beste Gespräch aller Zeiten: Selenskyj sprach über Verhandlungen mit Trump und neue Schritte gegen Russland

- In einem der EU-Länder wurde eine grundlegende Entscheidung über Flüchtlinge getroffen: Auf was sich die Ukrainer ab Oktober vorbereiten sollten

- Die Redaktion der New York Post hat Trump aufgefordert, die Ukraine nicht zu verlassen