Czym jest MFI - mikrofinansowa instytucja.

System finansowy na Ukrainie ma wpływ na każdego obywatela, nawet jeśli nie interesuje się tymi sprawami. Na przykład, co to jest MFI i jak działa.

Zrozumienie, czym jest mikrofinansowa instytucja, jest konieczne przede wszystkim dla osób prowadzących działalność gospodarczą. Ogólnie rzecz biorąc, zrozumienie, czym jest MFI, będzie korzystne dla wszystkich bez wyjątku.

Czym jest MFI

Zatem, czym jest MFI i po co to jest: mikrofinansowe instytucje (MFI) odgrywają ważną rolę w systemie finansowym Ukrainy, zwłaszcza w okresie niestabilności gospodarczej. To, po pierwsze, jest popularny system, który zdobywa coraz większą sławę. Działa on w celu uzyskania kredytów w najkrótszym czasie. Dlatego zrozumienie, czym jest mfi, jest potrzebne wszystkim, którzy kiedykolwiek będą potrzebowali kredytu lub podobnej pożyczki.

MFI, innymi słowy, to instytucja finansowa niebankowa, która udziela kredytów osobom fizycznym na niewielkie sumy i krótkie okresy. Inaczej mówiąc, są to tzw. mikrokredyty lub mikropożyczki. Więcej obywateli słyszało o tego typu nazwach niż o terminie MFI.

Główną różnicą między MFI a bankiem jest to, że są one mniej wymagające dla klientów: nie trzeba dostarczać dużej ilości dokumentów, potwierdzać dochodów ani mieć idealnej historii kredytowej. Oznacza to, że jest to jak najprostszy system. Jednocześnie, choć ten rodzaj pożyczki może brzmieć "atrakcyjnie", ma wiele cech specyficznych.

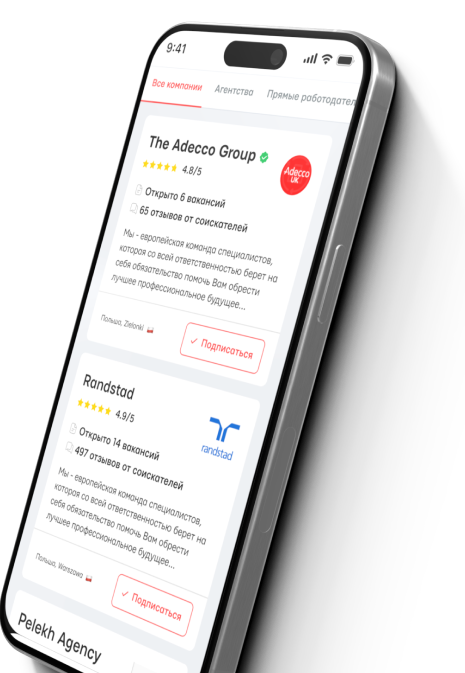

MFI działają głównie w trybie online, co upraszcza proces otrzymywania kredytu i pozwala klientowi złożyć wniosek, nie wychodząc z domu.

Na czym polega praca takiej organizacji?

Na Ukrainie istnieje obecnie wiele takich organizacji. Zazwyczaj posiadają one wymyślne nazwy. Nie są to klasyczne banki, a oddzielne organizacje, co oznacza, że mogą narzucać swoje zasady. I to jest najtrudniejsze. W końcu wielu klientów idzie do takiej organizacji po kredyt, myśląc, że jest to bank z lojalnymi warunkami. Ale w rzeczywistości MFI ma niewiele wspólnego z bankami.

Proces uzyskiwania mikrokredytu w MFI składa się z kilku prostych kroków:

Klient wchodzi na stronę organizacji, wybiera kwotę i okres pożyczki, a następnie wypełnia prosty formularz. Można to zrobić również w standardowym oddziale, jeśli jest on w pobliżu.

MFI sprawdza podane informacje, w tym dane osobowe, historię kredytową i dane bankowe. Innymi słowy, niezależnie od tego, co twierdzą, nie wszystkim udzielają kredytów.

W większości przypadków decyzja w sprawie wniosku jest podejmowana w ciągu kilku minut. Jeśli wniosek zostanie zatwierdzony, pieniądze są wpłacane na wskazane konto bankowe lub kartę.

Najważniejsze jest to, jak klient zamierza spłacić tę pożyczkę. Klient musi zwrócić pożyczkę w ustalonym terminie wraz z naliczonymi odsetkami. Większość MFI oferuje elastyczne warunki spłaty i możliwość przedłużenia okresu spłaty. To właśnie w tej prowizji tkwi cała trudność.

Jakie są zazwyczaj warunki takiej pożyczki?

Te organizacje mogą mieć różne nazwy, ale zazwyczaj działają na podobnej zasadzie. Standardową praktyką jest pożyczka na 7-30 dni. To najkrótszy okres. Takie kredyty są przeznaczone do pokrycia pilnych wydatków i mają najwyższe opłaty.

Często takie kredyty są brane na duże zakupy. Niektóre MFI oferują większe kredyty, ale na dłuższy okres (do roku). Mogą one być wykorzystane na zakup sprzętu AGD, remonty lub inne duże wydatki. Opłata może być w tym przypadku również wyższa.

Istnieje również pojęcie refinansowania kredytów. Na przykład klient ma stary kredyt, którego nie może spłacić. W takim przypadku niektóre MFI oferują refinansowanie - możliwość spłacenia starych kredytów z nowej pożyczki. To pomoc może być doraźna, ale nie zawsze jest to korzystne rozwiązanie.

Zalety i wady MFI

Te organizacje mają swoje zalety i wady. Nawet kredyty bankowe nie zawsze są najbardziej opłacalne.

Zacznijmy od plusów:

Do uzyskania kredytu w MFI nie jest wymagana duża liczba dokumentów. Często wystarczy paszport i numer identyfikacyjny.

W przeciwieństwie do banków, gdzie proces rozpatrywania wniosku może trwać kilka dni, MFI podejmują decyzje w kilka minut.

MFI pracują z klientami, którzy mogą mieć złą historię kredytową lub nawet brak stałego dochodu.

Te organizacje mają najniższe wymagania. Na przykład brak zabezpieczeń ani innych klasycznych instrumentów kredytowania. Także te organizacje mają usługi online. Są one również dość przydatne w pracy i przy składaniu wniosku o kredyt.

Pomimo licznych zalet, mikrofinansowe instytucje mają swoje wady, które warto uwzględnić przed skorzystaniem z ich usług. Jest to przede wszystkim wysokie oprocentowanie. Stopa procentowa może wynosić od 1% do 2% dziennie, co prowadzi do znacznego przepłacania, jeśli klient nie zwraca pieniędzy na czas. Do minusów można zaliczyć krótkie terminy spłaty.

Czytaj także

- Stacje paliw 'zapomniały' obniżyć ceny: ropa tanieje, a Ukraińcy przepłacają za benzynę

- Nowa Poczta ogłosiła masowe zwolnienia pracowników: co wiadomo o planach firmy

- Program rekompensat bije rekordy: rolnicy masowo otrzymują pieniądze za krajowy sprzęt

- Studentów zobowiązano do odbycia szkolenia wojskowego od 1 września: podano warunki i konsekwencje

- Dzień Niepodległości 2025 roku: Ukraińcom wyjaśniono, jak nie zostać bez jednorazowej wypłaty

- Ukrainiec zostanie chroniony przed spamem i oszustami: operatorzy będą mogli blokować oszustów