Що таке фінансовий аналіз простими словами.

Світ фінансів дуже різноманітний і цікавий. У ньому також важливий фінансовий аналіз, який дозволяє оцінити свої заробітки. Також зрозуміти, що таке фінансовий аналіз, корисно всім інвесторам і в цілому бізнесменам.

Розбираючись, що це, варто розуміти і як правильно проводити такий аналіз. Простими словами це аналітика, яка буде корисною будь-якому підприємцю.

Що це таке фінансовий аналіз?

Фінансовий аналіз має багато загальних аспектів з будь-яким іншим аналізом. Це інструмент, який може використовувати кожен підприємець. Завдяки аналізу можна оцінити стан (перспективи) компанії. Крім компаній, такий аналіз буде корисний організаціям і приватним особам. Всім, хто хоче оцінити діяльність і прибуток. Це набір методів, спрямованих на оцінку фінансових даних, щоб визначити, як ефективно управляються активи, і виявити можливі ризики.

Для бізнесу в Україні в 2024 році фінансовий аналіз стає особливо актуальним. З урахуванням поточної економічної ситуації, коливань на валютному ринку і інфляції, компанії і приватні підприємці повинні ретельно стежити за фінансовим положенням, щоб не допустити втрат і підтримувати стабільність. Тобто аналіз став більше необхідністю, ніж просто додатковою опцією.

Що потрібно знати про фінансовий аналіз?

У такого аналізу, який існує досить давно, є свої зрозумілі задачі. Про що йдеться:

-

Аналіз дозволяє оцінити теперішнє фінансове становище. Аналіз допомагає зрозуміти, в якому стані знаходяться фінанси компанії або приватної особи.

-

Також через аналіз можна визначити як сильні, так і слабкі сторони діяльності компанії. Визначаються ділянки, де компанія успішна, а також області, що потребують покращення.

-

Також через аналіз можна оцінити ризики (імовірні). Він допомагає виявити потенційні загрози для бізнесу, наприклад, високий рівень боргів або нестабільні доходи.

-

Далі, якщо проведено аналіз, можна прогнозувати майбутнє компанії, організації або діяльності приватної особи. На основі аналізу можна побудувати прогнози на майбутнє, що важливо для планування.

-

Якщо правильно використовувати аналіз, через нього можна оптимізувати використання ресурсів. Аналіз допомагає поліпшити розподіл ресурсів, щоб скоротити витрати і підвищити прибуток.

Таких задач достатньо, щоб фінансовий аналіз все ще вважати максимально ефективним.

Який можна використовувати фінансовий аналіз?

Отже, фінансовий аналіз може бути різних видів (через велику кількість різних задач). Які з цих типів найбільш популярні:

-

Найпоширеніший вид, який досі використовується, вертикальний аналіз. Він передбачає порівняння показників однієї звітності. Наприклад, якщо розглядати звіт про прибутки та збитки, можна побачити, яку частку займає чистий прибуток, собівартість, податкові витрати тощо. Цей аналіз допомагає зрозуміти структуру доходів і витрат компанії, а також знайти можливі шляхи для оптимізації.

-

Його протилежністю можна вважати горизонтальний аналіз. Він дозволяє порівнювати дані за різні періоди, наприклад, за поточний і попередній рік. Таким чином, можна побачити, як змінилися показники і проаналізувати причини цих змін. Для бізнесу в Україні такий підхід важливий, щоб відстежувати вплив економічних умов і інфляції на фінансові показники.

-

Окремо проводиться аналіз за коефіцієнтами. Аналіз коефіцієнтів включає розрахунок різних фінансових показників, як ліквідність, рентабельність і фінансова стійкість. Коефіцієнти дозволяють отримати об'єктивні дані про те, наскільки фінансово стійка компанія.

-

Є ще й аналіз грошового потоку. Це вивчення руху грошових коштів у компанії. Він дозволяє зрозуміти, як гроші надходять і виходять з компанії. Цей аналіз важливий, щоб компанія не опинилася в ситуації дефіциту ліквідності.

Кожен з цих видів аналізу має свої особливості і певні недоліки.

Як проходить фінансовий аналіз?

У фінансового аналізу є свої етапи. Незалежно від виду самого аналізу, ці етапи універсальні:

-

Для початку обов'язково потрібно зібрати дані. Тобто зібрати всі фінансові звіти: баланс, звіт про прибутки та збитки, звіт про рух грошових коштів тощо. Це основа для аналізу.

-

Далі вже слідує зрозуміти, яка взагалі мета аналізу. Можливо, це оцінка фінансового стану перед залученням інвестицій або перед плануванням розширення бізнесу.

-

Після варто вибрати метод аналізу. В залежності від цілей аналізу обирається метод. Наприклад, для оцінки боргового навантаження підійде аналіз коефіцієнтів, а для загальної картини — вертикальний і горизонтальний аналізи.

-

Відбувається безпосередній аналіз даних. На цьому етапі проводяться розрахунки та інтерпретація даних. Наприклад, якщо частка боргових зобов'язань складає значну частину активів, це може вказувати на високий рівень ризику.

В кінці кожного аналізу потрібно зробити висновки. Також можуть бути прописані і рекомендації. Після аналізу важливо зробити висновки, які допоможуть покращити фінансове становище. Наприклад, якщо виявлена висока частка витрат, можна запропонувати заходи для їх скорочення.

Проте, під час цього аналізу можуть бути допущені поширені помилки. Про що йдеться:

-

Ігнорувати, що зовнішні фактори, впливають на результати певної діяльності. Тобто помилкою буде не врахувати економічну ситуацію в Україні, особливо важливу в 2024 році, коли економіка країни може піддаватися різним змінам.

-

Також не варто робити аналіз на неповних даних. Аналіз на основі неповних або застарілих даних може призвести до помилкових висновків.

-

Також цифр недостатньо. Важно розуміти не лише цифри, але й причини, які стоять за ними. Цифри можуть показати результати, але інтерпретація допомагає зрозуміти причини.

Якщо виключити хоча б ці помилки, можна буде провести відносно цілісний і правдивий аналіз.

Читайте також

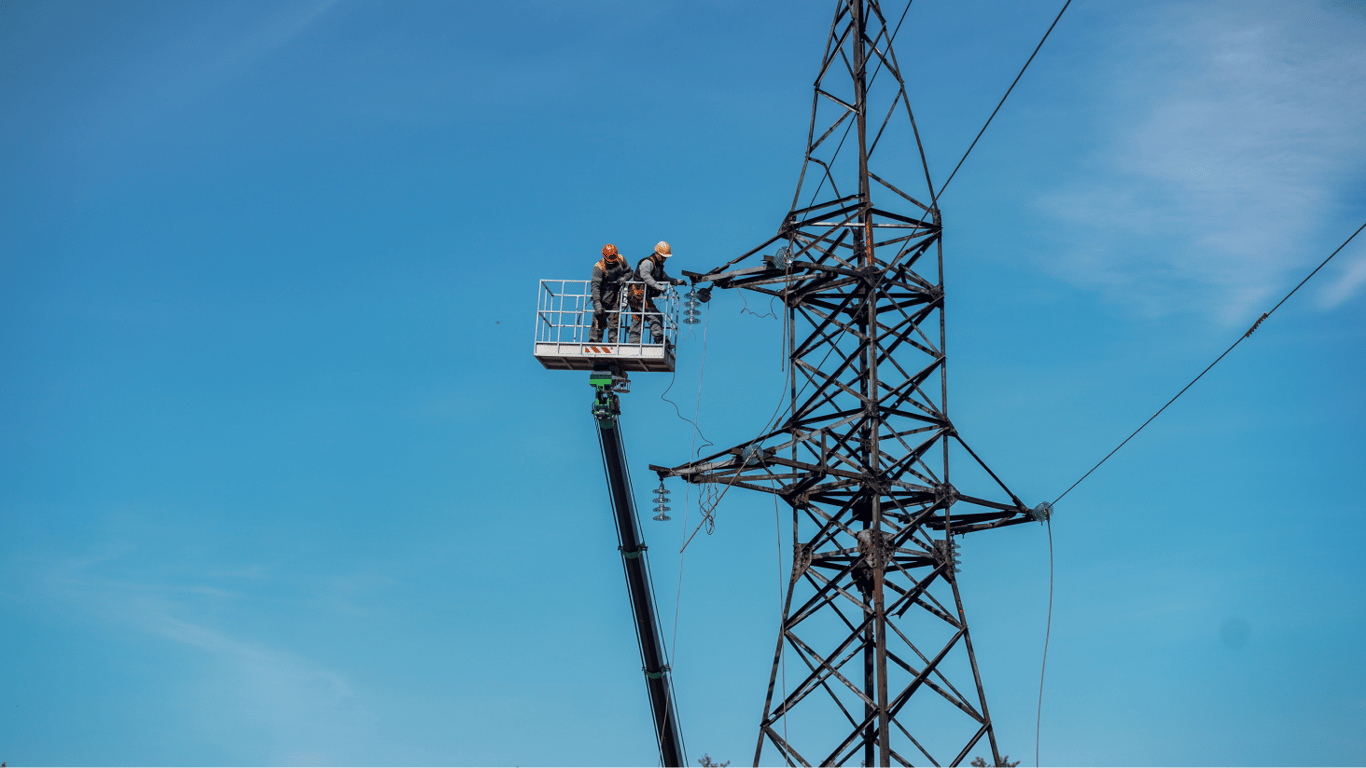

- Підвищення цін на газ та електрику — скільки заплатять українці

- Глобальний тренд — що варто знати українцям про курс євро в липні

- Інвестори відступили — чому квартири в ЖК втратили попит

- Золота на 78 млрд доларів — де відкрили унікальне родовище

- Українцям пояснили, чому влітку можливі відключення електрики

- Ціни на квартири змінились — де в Україні найдешевше житло