Was ist KYC und KYC-Verifizierung.

Kryptowährungen, wie auch alle digitalen Systeme, sind besonders anfällig für verschiedene Risiken. Zum Beispiel für Hacks. Deshalb sollte sich jeder Benutzer, der um sein Geld und seine Sicherheit besorgt ist, mit der Frage beschäftigen, was ist KYC-Verifizierung und wie funktioniert eine solche Verifizierung.

Beim Verständnis, was KYC-Verifizierung bedeutet, sollte man verstehen, wie dieses System bei der ersten Anmeldung und bei jedem neuen Zugriff funktioniert. Außerdem ist es wichtig zu verstehen, dass KYC-Verfahren für alle relevant ist, die in Zukunft investieren möchten. Dieses Verfahren ist äußerst wichtig und nützlich.

Was ist KYC-Verifizierung?

Also, was bedeutet KYC: KYC ist der Prozess zur Überprüfung der Identität eines Kunden, der eine bestimmte finanzielle Transaktion, z. B. über eine Bank oder ein anderes Unternehmen, durchführen möchte. Im Allgemeinen handelt es sich dabei um einen Prozess im Zusammenhang mit Geld. Eine solche Prüfung hilft dabei, das Risiko zu verringern, dass der Kunde auf einen Betrüger trifft.

In einfachen Worten: KYC-Verifizierung ist ein sehr wichtiger Überprüfungsprozess, jedoch nicht für normale Websites, sondern für Plattformen, die verschiedene finanzielle Transaktionen abwickeln. Es handelt sich um einen entscheidenden Bestandteil dieses Prozesses, der die Sammlung und Überprüfung von Dokumenten zur Bestätigung der Identität des Kunden umfasst. Während dies vor ein paar Jahren ein unbekannter und neuer Prozess war, gilt er heute bereits als Standard. Auch für Kryptobörsen.

KYC-Verifizierung ist unerlässlich, um sowohl das Unternehmen selbst als auch seine Kunden vor Risiken im Zusammenhang mit Betrug und illegalen Aktivitäten zu schützen. Es ist die Sicherheitsgarantie, die alle suchen.

Was dieser Prozess schützen kann:

-

KYC hilft dabei, Personen zu identifizieren, die an illegalen finanziellen Transaktionen beteiligt sind. Der Prozess dient also der Verhinderung von Geldwäsche, was in den meisten entwickelten Ländern streng bestraft wird.

-

Finanzinstitute müssen die Gesetze zur Bekämpfung der Geldwäsche (AML - Anti-Geldwäsche) einhalten, wobei KYC ein Teil dieses Verfahrens ist. Dies ist eine der grundlegenden Funktionen.

-

Durch die Einführung von KYC verringern Finanzinstitute die Risiken, die mit möglichen Geldstrafen und Reputationsverlusten im Falle der Zusammenarbeit mit illegalen Kunden verbunden sind.

-

Die Verifizierung hilft, ein Vertrauensverhältnis zwischen Finanzinstitut und Kunde aufzubauen und die Sicherheit beider Seiten zu gewährleisten.

Obwohl dieser Prozess einfach zu sein scheint, gibt es viele zusätzliche Phänomene darin.

Wie läuft die KYC-Verifizierung ab?

Der Prozess der KYC-Verifizierung besteht in der Regel aus mehreren Phasen. Einige Plattformen können ihre eigenen Anpassungen vornehmen, die jedoch nicht allzu signifikant sind. Außerdem ist dieses Verfahren an sich bereits komplex genug, daher sollte es nicht weiter erschwert werden.

Hauptetappen:

-

Sammlung von Informationen über den Kunden. Dies ist das erste und wichtigste, was die Sicherheit gewährleistet. Dazu muss der Kunde grundlegende Informationen wie Adresse, Geburtsdatum und Kontaktdaten bereitstellen.

-

Ein weiterer, nicht minder wichtiger Schritt ist die Bereitstellung von Dokumenten. Dies ist erforderlich, um die Identität des Benutzers zu bestätigen. Dies können ein Reisepass, ein Führerschein oder ein internationaler Reisepass sein. Außerdem wird ein Dokument benötigt, das den Wohnort bestätigt.

-

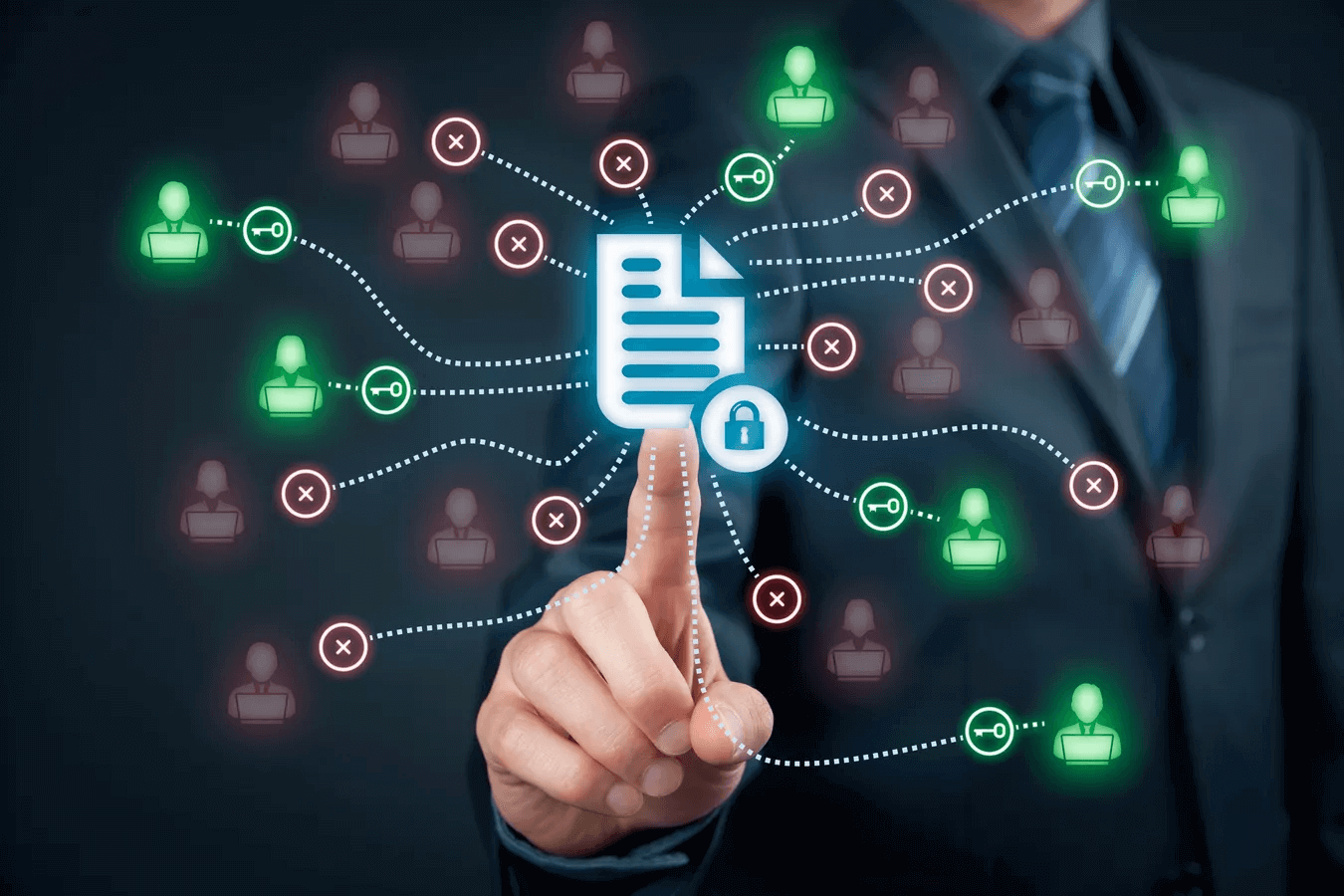

Dann erfolgt die Datenprüfung. Nach Bereitstellung von Daten und Dokumenten führt das Finanzinstitut oder die Plattform deren Überprüfung durch. Dies kann die Überprüfung über staatliche Datenbanken, die Verwendung spezialisierter Dienste zur Bestätigung der Identität und Anti-Betrugs-Systeme zur Erkennung betrügerischer Aktivitäten umfassen.

Auch das Risikomanagement wird im Verfahren berücksichtigt. Dabei wird der Kunde daraufhin überprüft, ob er in verschiedenen „Schwarzen Listen“ steht, bestimmte Verbindlichkeiten besitzt, und es wird überprüft, ob er den Anti-Geldwäsche-Verfahren entspricht.

Danach folgt der Abschluss des gesamten Verifizierungsprozesses. Dies ist möglich, wenn alle vorherigen Schritte problemlos verlaufen sind. Je nach Plattform oder Finanzinstitut kann dem Kunden Zugang zu einem vollen Serviceangebot wie Überweisungen, Asset-Käufen und anderen Transaktionen gewährt werden.

Wofür ist KYC-Verifizierung nötig?

Im Allgemeinen ist dieser Prozess nützlich für Geschäftsleute, Investoren und andere Benutzer. Für Geschäftsleute ist er mehr als notwendig.

Was diese Verifizierung bietet:

Was diese Verifizierung bietet:

-

Risikominderung. Das Unternehmen schützt sich vor potenziell betrügerischen Transaktionen und illegalen Aktivitäten.

-

Einhaltung gesetzlicher Vorschriften. Die Geschäftstätigkeit unter Einhaltung der KYC-Anforderungen reduziert das Risiko von Geldstrafen und rechtlichen Konsequenzen.

-

Imageverbesserung. Plattformen mit transparenter KYC-Richtlinie genießen ein höheres Maß an Kundenvertrauen.

Neben den Vorteilen für Unternehmen bietet die Verifizierung auch Vorteile für Kunden. Es geht um Sicherheit und den Zugang zu vielen Dienstleistungen. Verifizierte Benutzer können das gesamte Spektrum an Dienstleistungen nutzen, die von der Plattform angeboten werden. Der Hauptvorteil der Verifizierung liegt im Schutz vor Betrug.

Lesen Sie auch

- Vorausgegangen - wie die Preise für Wohnungen in Uzhgorod gestiegen sind

- Neuer Bericht für Einzelunternehmen - welches Dokument muss eingereicht werden und an wen

- Die finanzielle Unterstützung für die Polizei - woraus sie 2025 besteht

- Kupfer auf OLX verkaufen – Was passiert mit den Preisen für Schrott im Juli

- Die Brieftasche hält nicht stand - welche Produkte am meisten gestiegen sind

- Zahlungen an Mitarbeiter im Falle der Entlassung - welche Besonderheiten gibt es im Jahr 2025