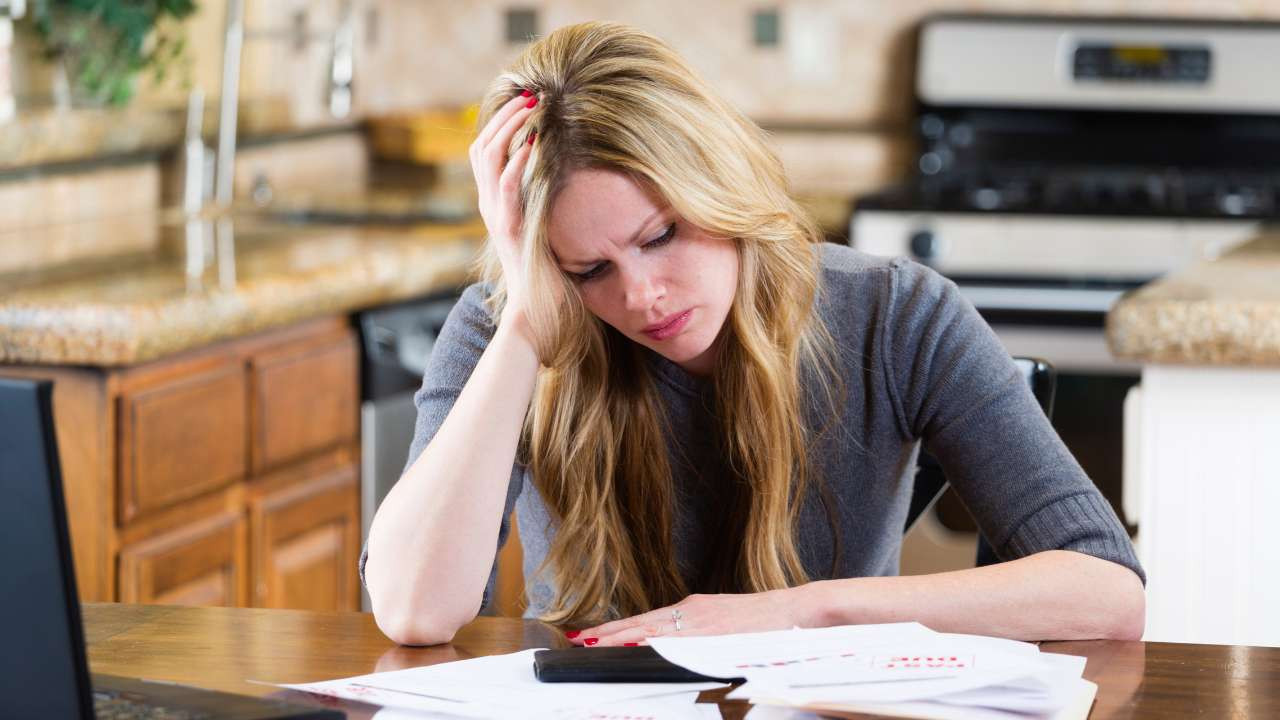

Co się stanie, jeśli nie spłacisz kredytu.

Kredytowanie, choć wygodny system, nie zawsze działa bezbłędnie. Często zdarza się, że klient nie spłaca kredytu. W takim przypadku należy zastanowić się, co się stanie, jeśli nie spłacisz kredytu. Innymi słowy, sytuacja, gdy wziąłeś kredyt i nie płacisz, ma miejsce dość często, i w takiej sytuacji należy zrozumieć, co się wydarzy i co robić dalej.

Nawet klienci biorący duże kredyty muszą zastanowić się, co zrobić, jeśli nie mogą spłacić kredytu. Trudno im terminowo płacić, a zdarza się, że w ogóle nie płacą. W każdym z tych przypadków istnieją własne rozwiązania.

Jeśli nie możesz spłacać kredytu, co robić?

System udzielania kredytów jest dość zrozumiały. Klient bierze pieniądze na pożyczkę i co miesiąc płaci pewien procent za to, że nie oddał jeszcze tych pieniędzy. System jest przejrzysty i klarowny, zwłaszcza jeśli kredyt jest brany u sprawdzonego banku. Jednak regularność płatności (oprocentowania) może stać się problemem, o którym rzadko się mówi.

W 2024 roku na Ukrainie obserwuje się zaostrzenie działań mających na celu zwalczanie dłużników. Jeśli nie płacisz kredytu na czas, może to prowadzić do nieprzyjemnych konsekwencji zarówno dla sytuacji finansowej pożyczkobiorcy, jak i dla jego przyszłych możliwości. Dlatego pytanie, co zrobić, jeśli nie zapłacisz kredytu na czas, jest niezwykle ważne. Można bowiem nie tylko narobić sobie jeszcze większych długów, ale również ponieść poważne straty.

Pierwszą rzeczą, która przychodzi na myśl, jeśli przegapisz opłatę kredytową, są kary. Najbardziej oczywistą konsekwencją braku spłaty kredytu jest naliczenie kar i odsetek. W 2024 roku ukraińskie banki i instytucje mikrofinansowe nadal aktywnie stosują sankcje karne w przypadku opóźnień w spłacie. Kary mogą być różne, ale klient jest o nich wcześniej informowany. Istnieje kara za każdy dzień. To jedna z najtrudniejszych kar finansowych. Zazwyczaj wynosi ona określony procent od kwoty zaległej płatności. Im dłużej pożyczkobiorca nie płaci kredytu, tym więcej pienień jest liczone jako karne odsetki.

Drugi rodzaj kar jest bardziej prosty. To jednorazowa opłata karne. Niektóre instytucje finansowe od razu naliczają stałą karę za pierwsze opóźnienie, które może wynosić nawet kilka tysięcy hrywien, w zależności od warunków umowy. Oznacza to, że pominięcia płatności mogą przynieść poważny problem. Brak rozwiązania tego problemu tylko pogarsza sytuację.

Co się stanie, jeśli nie zapłacisz kredytu?

Drugą ważną konsekwencją może być pogorszenie historii kredytowej. W ten sposób klient może zepsuć swoją reputację. W początkowym etapie sankcja może nie wydawać się poważna, ale w rzeczywistości jest to bardzo niebezpieczne. W przyszłości, jeśli będzie potrzebny, bank nie udzieli kredytu.

Wszystkie ukraińskie banki i instytucje mikrofinansowe przekazują informacje o płatnościach do Ukraińskiego Biura Historii Kredytowej (UBKI). Jeśli kredyt nie zostanie spłacony na czas, ta informacja jest rejestrowana w biurze i staje się dostępna dla wszystkich instytucji finansowych.

Jeśli historia kredytowa jest już zepsuta, to automatycznie notowane od klienta obniża się ranga. To może utrudnić uzyskanie nowych kredytów w przyszłości. W przyszłości z dużym prawdopodobieństwem klientowi zostanie odmówiona wypłata kredytu. Nawet jeśli klient zwróci się do innych banków lub instytucji mikrofinansowych, mogą mu odmówić wydania kredytu z powodu złej historii kredytowej.

Jeśli kredyt w przyszłości zostanie udzielony, warunki będą zdecydowanie gorsze. Na przykład wyższa stopa kredytowa lub krótszy okres preferencyjny. Jeśli chodzi o nieprzyjemne sytuacje, banki często dzwonią i wysyłają wiadomości. Jeśli płatność kredytowa jest opóźniona o kilka dni lub tygodni, bank lub instytucja mikrofinansowa zacznie aktywnie przypominać zadłużonemu o długu. Wydaje się, że to drobnostka, ale może znacząco wpłynąć na stan emocjonalny człowieka. Poza połączeniami telefonicznymi, klient i jego dłużnicy są bombardowani listami. Mogą przychodzić nie tylko pod adres zameldowania, ale także pod miejsce pracy.

Jednym z najgorszych scenariuszy, na który czeka dłużnik, jest sprzedaż długu firmom windykacyjnym. Jeśli pożyczkobiorca nadal ignoruje swoje zobowiązania kredytowe, bank może przekazać jego dług firmom windykacyjnym. W 2024 roku na Ukrainie obowiązuje ustawa regulująca działalność firm windykacyjnych, ale ich praca nadal budzi wiele kontrowersji. Ważne jest zrozumienie, że po przekazaniu długu firmom windykacyjnym komunikacja z nimi może być znacznie mniej przyjemna niż z bankiem. W rzeczywistości windykator używa takiego presji moralnej, z którą nie wszyscy są w stanie sobie poradzić.

Jak się zachowują windykatorzy:

-

Dzwonią znacznie częściej niż pracownicy banku. Oznacza to, że mogą dzwonić często, a nawet w nocy.

-

Mogą także próbować skontaktować się z krewnymi i współpracownikami dłużnika. Oznacza to wywieranie presji na niego poprzez najbliższe środowisko, niszczenie reputacji.

-

Windykatorzy mogą przyjść do dłużnika pod jego adresem zameldowania. To najmniej przyjemne konsekwencje zaległości. Dość często windykatorzy mogą próbować spotkać się osobiście z dłużnikiem, aby omówić warunki spłaty zadłużenia.

Jednak ważne jest, aby pamiętać, że w 2024 roku na Ukrainie obowiązuje prawodawstwo regulujące działania firm windykacyjnych. Na przykład nie mogą naruszać praw człowieka, grozić przemocą fizyczną ani ingerować w życie prywatne. W rzeczywistości te prawa często są łamane, więc nie warto polegać na windykatorach.

Sądy i konfiskata majątku

Nawet mały dług z czasem się kumuluje. Całkowity dług stopniowo rośnie. Tymczasem pożyczkobiorca nie płaci. W takim przypadku bank może zdecydować się złożyć pozew przeciwko dłużnikowi. W Ukrainie ten proces jest dość powszechny i może trwać kilka miesięcy. Ważne jest zrozumienie, że proces sądowy nie tylko zwiększy sumę długu z powodu kosztów sądowych, ale także może prowadzić do przymusowego zajęcia mienia. W sumie jest to również bardzo nieprzyjemna sytuacja.

Po złożeniu pozwu i procesie sądowym sąd ogłasza werdykt. Jeśli pożyczkobiorca faktycznie nie wywiązał się ze swoich zobowiązań, sąd wyda orzeczenie na korzyść banku. Jeśli pożyczkobiorca nadal ignoruje decyzję sądu, jego dług może zacząć być odzyskiwany przymusowo przez komornika.

Czytaj także

- PFU odmówił bez wyjaśnień: jak chronić prawo do sprawiedliwej emerytury

- Reguły dla płatności przy odbiorze zostały wzmocnione: 'Nova Poshta' zareagowała na karę od NBU

- ZUS wprowadził nowe zasady dla pracodawców: dane można teraz przekazywać w inny sposób

- Supermarkety czy rynki: Ukraińcom pokazano, gdzie młode ziemniaki znacznie staniały

- Nazwy miast i stacji paliw z najdroższym benzyną: gdzie tankować o 8 zł taniej

- Suzuki wstrzymała produkcję popularnego auta z powodu ograniczeń Chin na rzadkie minerały